SBS Nexus Berhad adalah penyedia solusi penjenamaan dan pemasaran bersepadu (one-stop solution provider) yang menggabungkan media tradisional (offline) dan digital. Bakal disenaraikan di Pasaran ACE Bursa Malaysia. Berikut merupakan perincian IPO ini.

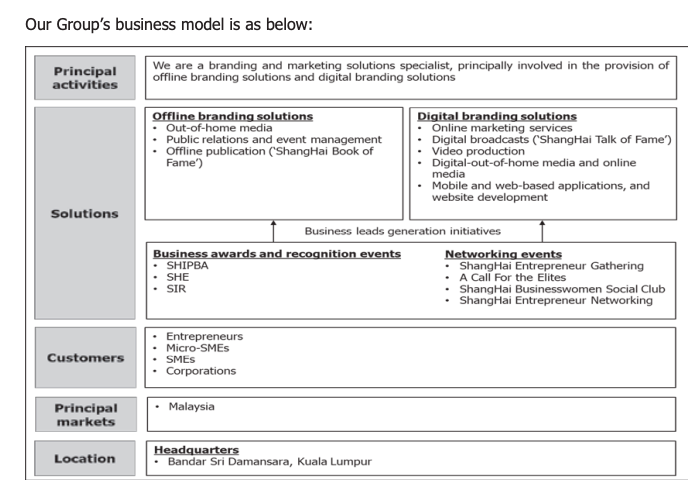

Model Perniagaan Syarikat

Apakah bisnes sebenar SBS Nexus?

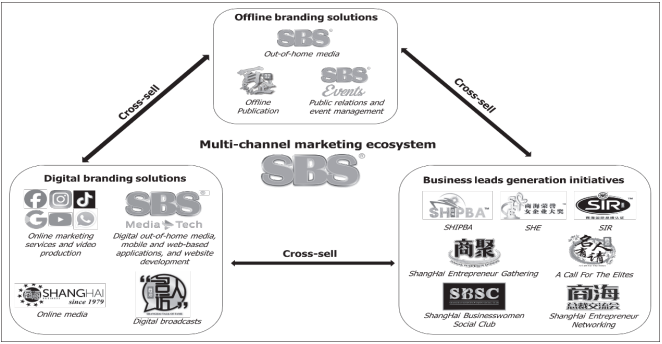

Secara dasarnya, SBS Nexus beroperasi melalui multi-channel marketing ecosystem untuk meningkatkan visibiliti jenama pelanggan korporat dan PKS (SME). Pendapatan (Revenue) syarikat dijana melalui dua segmen utama:

-

Solusi Penjenamaan Offline (Offline Branding Solutions):

-

Perkhidmatan media luar rumah (OOH Media) seperti papan iklan.

-

Pengurusan perhubungan awam (Public Relations) dan acara korporat.

-

Penerbitan fizikal seperti 'ShangHai Book of Fame'.

-

-

Solusi Penjenamaan Digital (Digital Branding Solutions):

-

Segmen pertumbuhan tinggi yang merangkumi pemasaran dalam talian (online marketing).

-

Siaran digital (digital broadcasts), produksi video, dan digital billboard.

-

Pembangunan aplikasi mudah alih dan laman web.

-

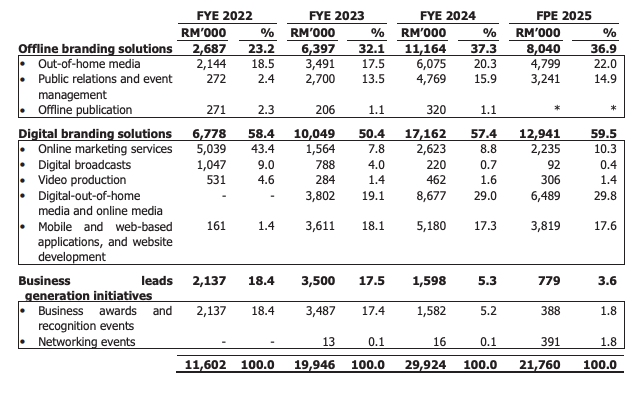

Satu kelebihan unik syarikat adalah Inisiatif Business Leads Generation. Melalui penganjuran anugerah berprestij seperti SHIPBA dan SHE, SBS Nexus bukan sahaja mengiktiraf pelanggan tetapi menjana pendapatan berulang melalui yuran penyertaan dan penajaan. Namun dari segi sumbangan kepada Revenue ianya tidaklah terlalu significant. Segmen Digital kini menjadi penyumbang terbesar pendapatan syarikat, menyumbang 59.5% daripada jumlah Revenue pada FPE 2025. Pendapatan syarikat banyak tertumpu kepada segment out of home media sama ada offine ataupun digital melalui slot billboard yang ditawarkan. Penting untuk ditekankan disini, SBS berperanan sebagai agent yang berperanan sebagai orang tengah untuk mencari pelanggan berpotensi untuk menyewa/membeli air-time slot bagi billboard yang dimiliki oleh pihak ketiga.

Butiran IPO

-

Pasaran: ACE Market

-

Harga IPO: RM0.25 sesaham

-

Permohonan Ditutup: 7 Januari 2026

-

Tarikh Balloting: 9 Januari 2026

-

Tarikh Penyenaraian (Listing): 20 Januari 2026

-

Market Capitalisation: RM122.5 juta

-

Nisbah PE (PE Ratio): ~16.1x (Berdasarkan PAT FYE 2024)

-

Status Syariah: Disahkan Patuh Syariah SC

Analisis Penggunaan Dana IPO

Dana kasar sebanyak RM30.625 juta yang dikumpul daripada IPO ini akan digunakan secara strategik untuk memacu pertumbuhan syarikat:

-

Pengembangan Perniagaan (RM7.25 juta | 23.7%):

Strategi utama adalah menembusi pasaran PKS berbahasa Melayu melalui pelancaran jenama baharu, 'MyUsahawanMedia'. Syarikat juga akan meningkatkan kapasiti tenaga kerja dalam jualan dan IT. -

Penubuhan Ibu Pejabat Baharu (RM7.1 juta | 23.2%):

Pemindahan ke pejabat seluas ~20,000 kaki persegi yang dilengkapi studio produksi dan dewan acara. Ini adalah Capital Expenditure (CAPEX) penting untuk mengurangkan kos sewaan lokasi luar jangka panjang. -

Pembayaran Balik Pinjaman (RM6.0 juta | 19.6%):

Digunakan untuk de-gearing bagi mengukuhkan kunci kira-kira (balance sheet) dan menjimatkan kos faedah tahunan. -

Modal Kerja (RM5.035 juta | 16.4%):

Menampung aliran tunai operasi harian, termasuk kos pemasaran dan pembayaran kepada pembekal. -

Aktiviti Pemasaran (RM0.74 juta | 2.4%):

Meningkatkan brand awareness SBS Nexus di pasaran. -

Perbelanjaan Penyenaraian (RM4.5 juta | 14.7%):

Kos berkaitan proses IPO.

Prestasi Kewangan

Rancangan masa depan syarikat disokong oleh trajektori kewangan yang positif.

| Tahun Kewangan (FYE 31 Dec) | Revenue (RM'000) | Profit After Tax (PAT) (RM'000) | PAT Margin (%) |

| 2022 | 11,602 | 1,583 | 13.6% |

| 2023 | 19,946 | 5,560 | 27.9% |

| 2024 | 29,924 | 7,599 | 25.4% |

| FPE 2025 (6 Bulan) | 21,760 | 4,705 | 21.6% |

Analisis Trend:

-

Pertumbuhan Hasil: Revenue mencatatkan peningkatan ketara setiap tahun, dipacu oleh permintaan tinggi terhadap media digital OOH dan pembangunan aplikasi.

-

Margin Keuntungan: Syarikat berjaya mengekalkan PAT Margin yang sihat melebihi 20% sejak 2023, menandakan kecekapan operasi walaupun bergantung kepada kos outsourcing.

Polisi Dividen

SBS Nexus tidak mempunyai polisi dividen rasmi buat masa ini. Walau bagaimanapun, sejarah kewangan menunjukkan syarikat konsisten membayar dividen pada tahun kewangan 2022 hingga 2024. Pembayaran masa hadapan bergantung kepada keuntungan dan keperluan aliran tunai untuk pengembangan.

Gambaran Industri & Pesaing

Menurut laporan IMR oleh Smith Zander, industri ini berada dalam fasa pertumbuhan:

-

Saiz Pasaran: Pasaran solusi penjenamaan digital di Malaysia bernilai RM5.61 bilion pada 2024.

-

Pemacu Utama: Peralihan pengguna kepada peranti mudah alih dan AI memacu permintaan tinggi untuk pemasaran digital.

-

Pesaing: Syarikat bersaing dengan agensi pemasaran digital lain dan pemilik media tradisional. Namun, model hibrid SBS Nexus memberikan kelebihan kompetitif yang unik.

Kekuatan & Kelebihan Kompetitif

-

Harta Intelek (IP) Jenama 'ShangHai': Memiliki jenama media perniagaan berusia 46 tahun memberikan kredibiliti segera dan akses eksklusif kepada komuniti perniagaan Cina.

-

Model Solusi Sehenti (One-Stop Centre): Keupayaan mengintegrasikan media tradisional (billboard) dan digital (video, aplikasi) membolehkan strategi cross-selling yang efektif.

-

Pangkalan Pelanggan Pelbagai: Mengurangkan risiko penumpuan (concentration risk) dengan melayani pelbagai sektor dari usahawan individu hingga syarikat berkaitan kerajaan.

Risiko Utama

Setiap pelaburan mempunyai risiko. Berikut adalah risiko spesifik bagi SBS Nexus:

-

Risiko Reputasi Jenama: Perniagaan ini sangat bergantung pada jenama 'ShangHai'. dan sangat perniagaan semasa syarikat sebelum IPO ini berfokus kepada mandarin speaker.

-

Sifat Pendapatan Berasaskan Projek: Tiada kontrak jangka panjang (long-term contracts). Pendapatan boleh berubah-ubah (fluctuate) bergantung kepada sentimen ekonomi dan bajet pemasaran pelanggan.

-

Ketergantungan Pembekal: Operasi banyak bergantung kepada pihak ketiga untuk logistik acara dan percetakan. Kenaikan kos pembekal boleh menjejaskan margin keuntungan.

Kesimpulan

Secara keseluruhannya, IPO SBS Nexus Berhad menawarkan pendedahan menarik kepada sektor perkhidmatan digital yang sedang berkembang. Apa yang perlu diperhatikan adalah bagaimana syarikat pemasaran ini mampu merealisasikan perluasan servis mereka kepada pelanggan yang berbahasa melayu dengan penubuhan Myusahawanmedia. Ini termasuk mendapatkan kontrak/projek dengan tempoh masa panjang bagi meningkatkan lagi revenue sustainability syarikat.

FAQ IPO SBS Nexus

Apakah perniagaan utama SBS Nexus Berhad?

SBS Nexus adalah pakar solusi penjenamaan dan pemasaran yang menawarkan perkhidmatan media luar rumah (OOH), pemasaran digital, produksi video, dan penganjuran acara perniagaan melalui jenama 'ShangHai'.

Bilakah tarikh Listing SBS Nexus di Bursa Malaysia?

Saham SBS Nexus dijangka disenaraikan di Pasaran ACE Bursa Malaysia pada 20 Januari 2026.

Berapakah harga IPO dan Market Cap syarikat?

Harga IPO ditetapkan pada RM0.25 seunit, memberikan Market Capitalisation sebanyak RM122.5 juta.

Adakah IPO SBS Nexus Patuh Syariah?

Ya, saham ini telah diklasifikasikan sebagai Patuh Syariah oleh Majlis Penasihat Syariah Suruhanjaya Sekuriti Malaysia.

Apakah risiko utama syarikat ini?

Risiko utama termasuk ketiadaan kontrak jangka panjang dengan pelanggan (pendapatan berasaskan projek) dan risiko reputasi jenama media mereka.