Guan Huat Seng Holdings Berhad (GHS) telah melancarkan prospektus bagi penyenaraian di ACE Market, Bursa Malaysia. Syarikat ini beroperasi dalam sektor makanan dan minuman (F&B), dengan fokus utama kepada pengedaran, peruncitan, dan pembuatan produk makanan.

Ditubuhkan sejak era 1930-an, GHS Holdings mempunyai sejarah operasi yang panjang serta kedudukan jenama yang kukuh, khususnya dalam segmen makanan laut premium dan produk perasa. Penyenaraian ini merupakan langkah strategik bagi menyokong pengembangan kapasiti operasi, meningkatkan kecekapan logistik, serta memperluaskan penembusan pasaran antarabangsa di bawah jenama utama mereka, “Heng’s”.

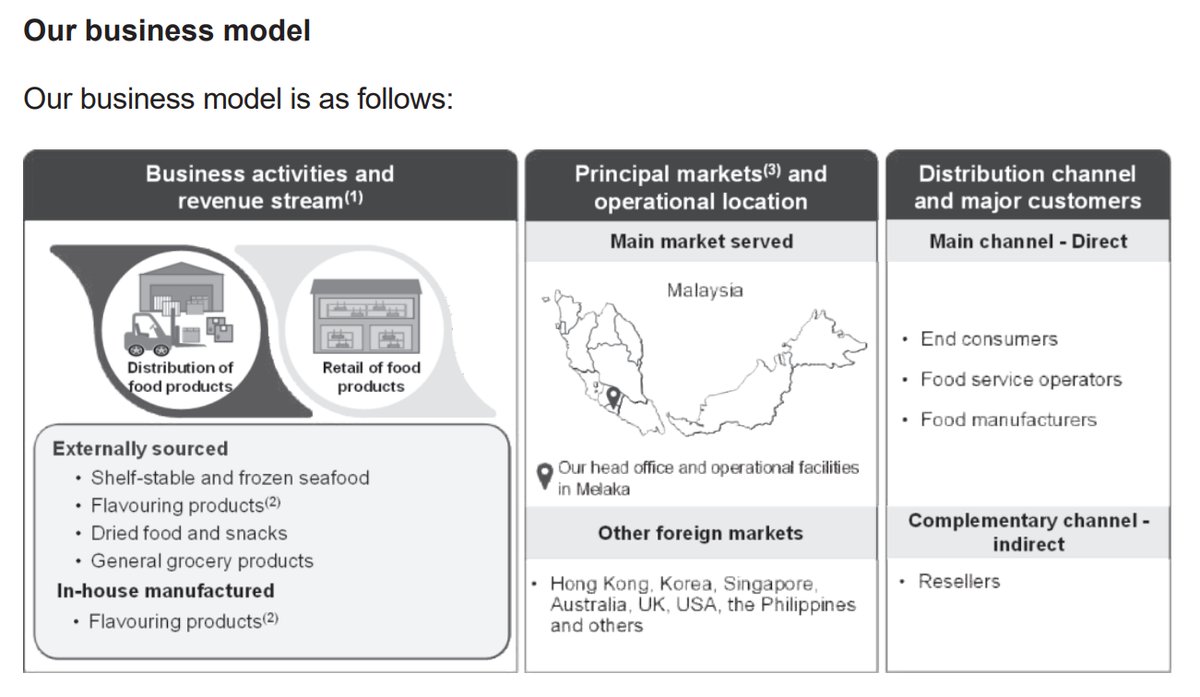

Model Perniagaan Syarikat

GHS Holdings terlibat dalam rantaian nilai makanan melalui aktiviti pengedaran, peruncitan dan pembuatan. Portfolio produk syarikat dibahagikan kepada empat kategori utama:

1. Makanan Laut Shelf-stable dan Sejuk Beku

Merangkumi produk seperti abalone dalam tin, sea cucumber, sirip ikan yu dan sotong. Segmen ini merupakan penyumbang terbesar kepada pendapatan kumpulan.

2. Produk Perasa (Flavouring Products)

Termasuk sos, pes masakan, rempah dan bahan perasa di bawah jenama milik syarikat seperti Heng’s dan Makbest.

3. Makanan Kering dan Snek

Produk seperti cendawan kering, kekacang dan pelbagai hasil pertanian lain.

4. Produk Runcit Am

Merangkumi daging sejuk beku, bahan pembungkusan serta barangan runcit makanan lain.

Segmen Syarikat

Dari sudut penjanaan hasil, operasi GHS Holdings terbahagi kepada dua segmen utama:

1. Segmen Pengedaran

Pembekalan produk secara pukal kepada pemborong, peruncit moden, pengusaha perkhidmatan makanan (restoran dan hotel), serta pengilang makanan.

2. Segmen Peruncitan

Jualan terus kepada pengguna akhir melalui outlet fizikal di Melaka dan saluran e-dagang.

Keunikan model perniagaan GHS Holdings terletak pada keupayaan pembuatan dalaman bagi produk perasa. Keupayaan ini membolehkan syarikat mengawal kualiti produk, mengurangkan kos pengeluaran, serta mengekalkan margin keuntungan yang lebih tinggi berbanding produk yang diperoleh daripada pihak ketiga.

Maklumat IPO

Butiran utama penyenaraian adalah seperti berikut:

-

Pasaran: ACE Market

-

Harga Tawaran: RM0.25 sesaham

-

Tarikh Tutup Permohonan: 9 Januari 2026

-

Tarikh Pengundian (Balloting): 13 Januari 2026

-

Tarikh Penyenaraian: 22 Januari 2026

-

Anggaran Permodalan Pasaran: RM118.38 juta

(berdasarkan modal saham terbitan selepas IPO) -

Status Syariah: Tidak Patuh Syariah (SC)

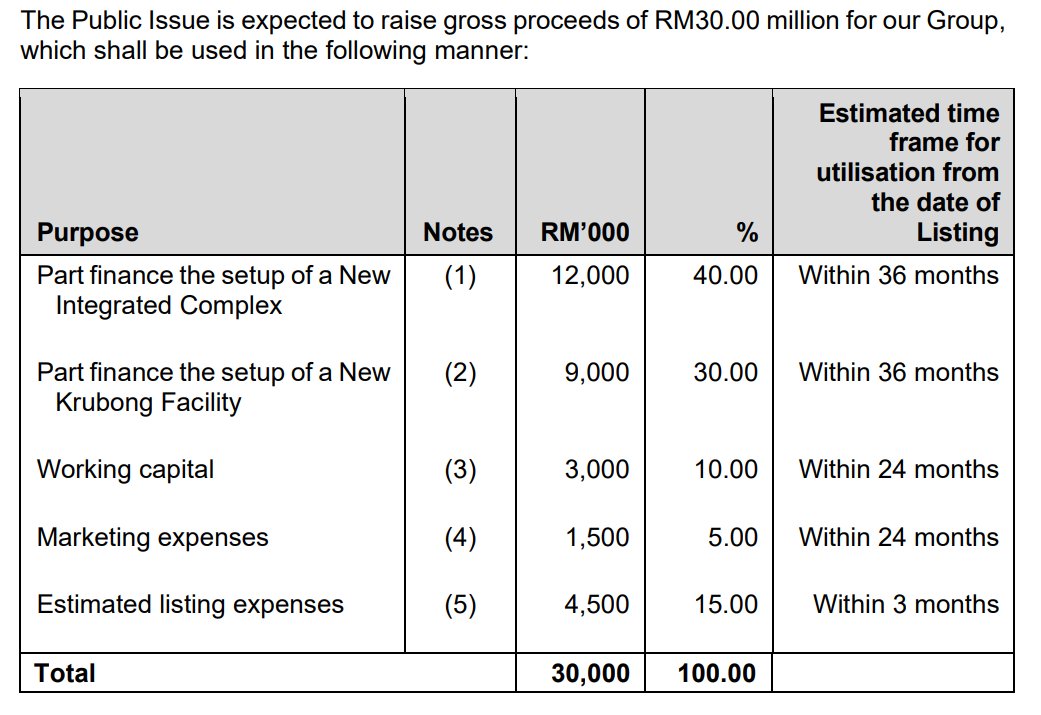

Penggunaan Dana IPO

Daripada penyenaraian ini, GHS Holdings dijangka mengumpul kira-kira RM30.0 juta. Dana tersebut akan digunakan seperti berikut:

1. Pembinaan Kompleks Bersepadu Baharu (RM12.0 juta / 40%)

Kompleks ini akan dibina di Batu Berendam, Melaka dan merangkumi pusat penyimpanan, fasiliti pemprosesan makanan dan bilik pameran produk. Inisiatif ini bertujuan untuk meningkatkan kecekapan logistik serta menyokong pertumbuhan jualan borong.

2. Pembangunan Fasiliti di Krubong (RM9.0 juta / 30%)

Pembinaan kilang tiga tingkat bagi memindahkan operasi pembuatan produk perasa. Fasiliti ini dijangka meningkatkan kapasiti pengeluaran bagi memenuhi permintaan pasaran eksport.

3. Modal Kerja (RM3.0 juta / 10%)

Digunakan terutamanya untuk pembelian bahan mentah dan inventori.

4. Perbelanjaan Pemasaran (RM1.5 juta / 5%)

Fokus kepada aktiviti pemasaran dan penjenamaan di pasaran luar negara seperti Singapura, Hong Kong dan United Kingdom.

5. Kos Penyenaraian (RM4.5 juta / 15%)

Merangkumi kos profesional dan perbelanjaan berkaitan proses penyenaraian.

Secara keseluruhan, struktur penggunaan dana menunjukkan fokus yang jelas terhadap pengembangan kapasiti jangka panjang.

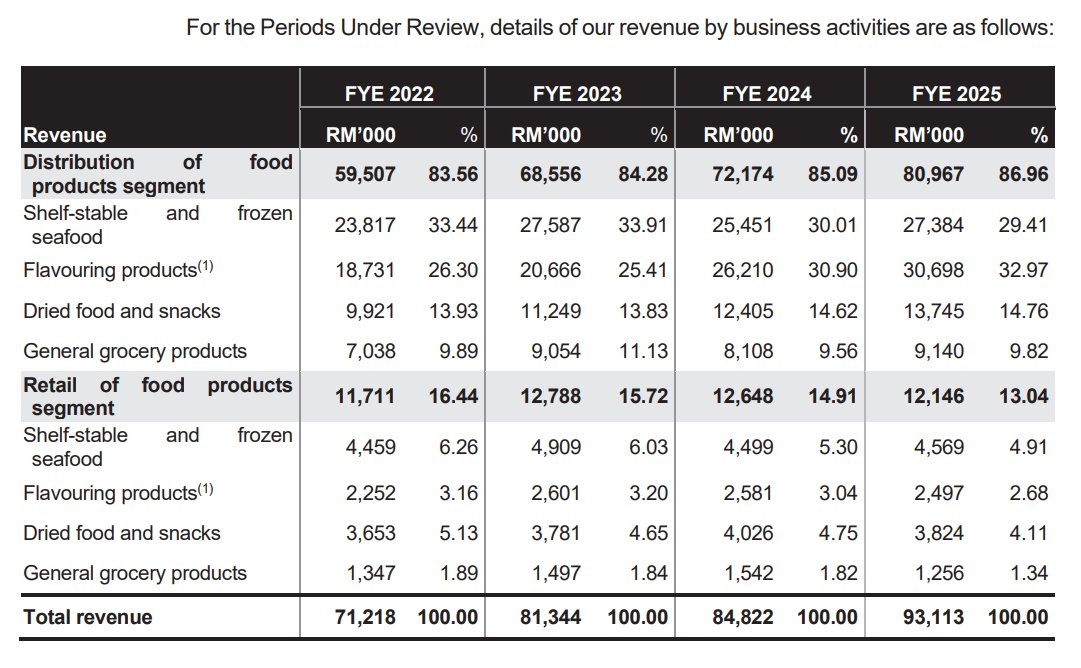

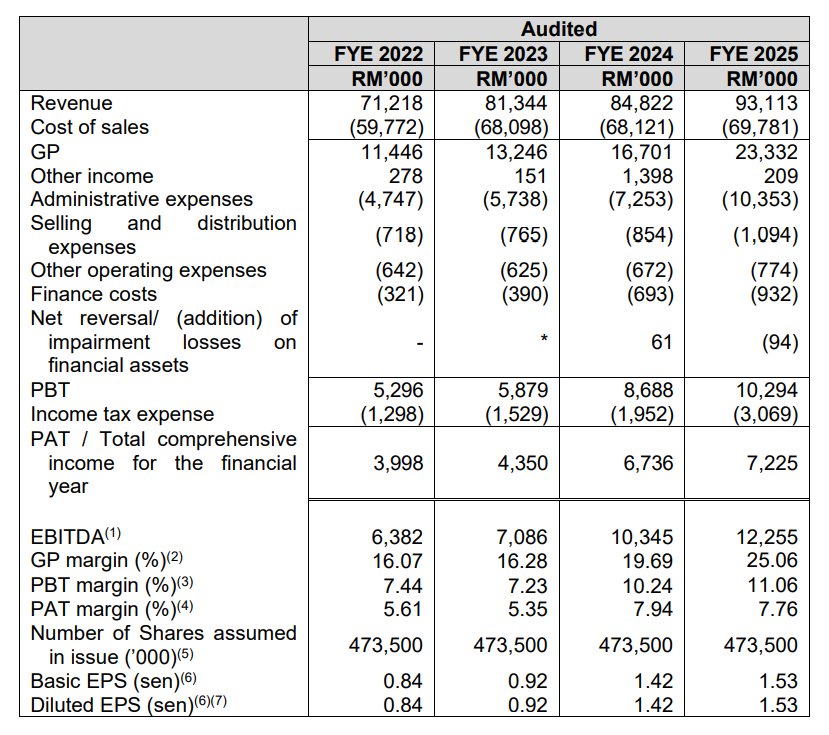

Prestasi Kewangan

Prestasi kewangan GHS Holdings bagi tahun kewangan terkini ini adalah seperti berikut:

Key Highlight:

-

Hasil kumpulan berkembang dengan kadar pertumbuhan tahunan terkumpul (CAGR) sekitar 9.35%.

-

Peningkatan ketara pada FYE 2025 disokong oleh permintaan yang lebih tinggi dalam segmen pengedaran.

-

Margin untung kasar meningkat secara konsisten, didorong oleh pembelian bahan mentah secara pukal dan sumbangan produk buatan sendiri yang lebih tinggi.

Polisi Dividen

Lembaga Pengarah GHS Holdings menyatakan hasrat untuk mengagihkan dividen sehingga 30% daripada keuntungan bersih selepas cukai (PAT) yang telah diaudit bagi setiap tahun kewangan, tertakluk kepada prestasi kewangan dan keperluan modal kumpulan.

Pelanggan dan Pembekal Utama

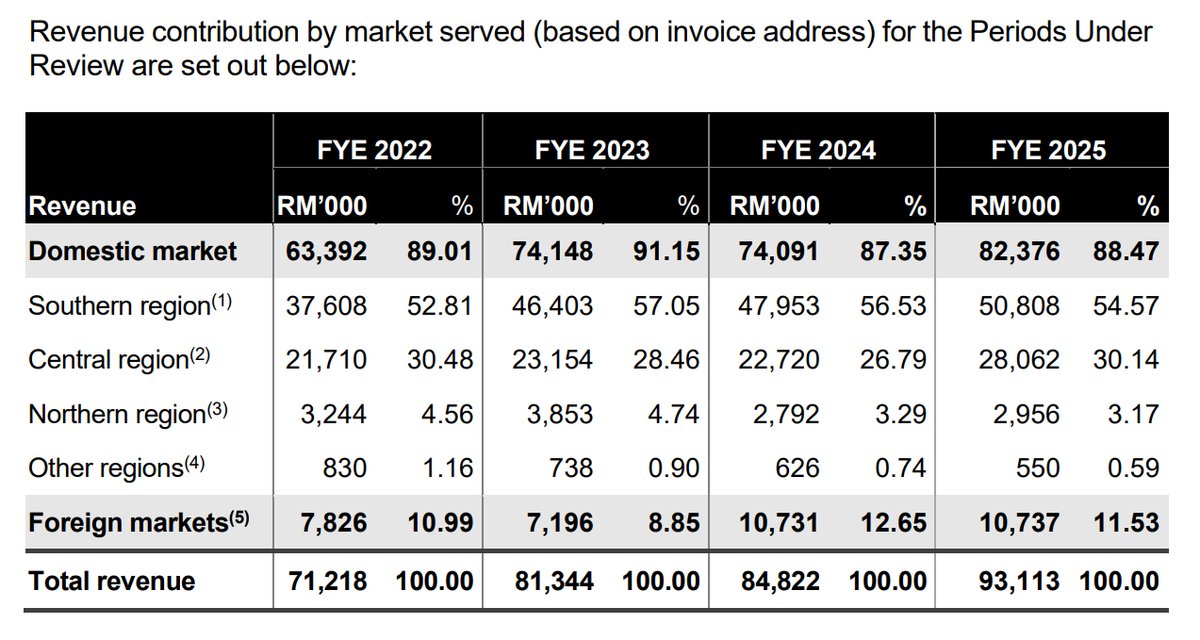

Sekitar 88 peratus pelanggan GHS adalah di Malaysia manakala baki sekitar 12 peratus luar negara antaranya Hong Kong, Australia dan UK.

Tiada pelanggan tunggal yang menyumbang lebih daripada 10% kepada jumlah hasil kumpulan. Ini menunjukkan risiko kebergantungan pelanggan adalah rendah.

Dari sudut pembekal, syarikat memperoleh bekalan terutamanya dari China, Australia dan Singapura. Kepelbagaian sumber bekalan membantu mengurangkan risiko gangguan rantaian bekalan.

Gambaran Industri

Menurut laporan IMR, industri perdagangan edaran makanan dan minuman di Malaysia mencatatkan kadar pertumbuhan tahunan terkumpul sekitar 7.6% bagi tempoh 2022 hingga 2024.

Pertumbuhan industri ini disokong oleh pemulihan sektor pelancongan, peningkatan pendapatan boleh guna, serta perubahan gaya hidup pengguna yang mendorong permintaan terhadap produk makanan mudah disediakan.

Kekuatan dan Kelebihan Kompetitif

Antara kekuatan utama GHS Holdings adalah:

-

Sejarah operasi yang panjang dan reputasi jenama yang kukuh.

-

Rangkaian pengedaran domestik dan antarabangsa yang meluas.

-

Keupayaan pembuatan dalaman yang menyokong kawalan kos dan margin.

-

Portfolio produk yang pelbagai dengan lebih 10,000 SKU

Risiko Utama

Pelabur perlu mengambil kira beberapa risiko utama, antaranya:

-

Gangguan rantaian bekalan akibat kebergantungan kepada bahan mentah import.

-

Ketidaktentuan harga produk makanan laut di pasaran global.

-

Risiko turun naik mata wang asing berikutan transaksi dalam USD dan SGD.

Kesimpulan

GHS Holdings merupakan syarikat F&B dengan asas perniagaan yang stabil, rekod prestasi kewangan yang konsisten, serta strategi pengembangan yang jelas melalui penyenaraian ini. Peningkatan margin keuntungan dan penggunaan dana IPO yang tertumpu kepada pengembangan kapasiti jangka panjang menjadikan syarikat ini relevan untuk diperhatikan dalam sektor makanan dan minuman. Walau bagaimanapun, pelabur digalakkan untuk menilai profil risiko syarikat secara menyeluruh dan merujuk kepada prospektus penuh sebelum membuat sebarang keputusan pelaburan.

FAQ IPO GHS

1. Apakah perniagaan utama GHS Holdings?

GHS Holdings terlibat dalam pengedaran dan pembuatan produk makanan premium seperti makanan laut sejuk beku dan bahan perasa masakan di bawah jenama Heng’s dan Makbest.

2. Berapakah harga seunit saham IPO GHS Holdings?

Harga yang ditetapkan adalah RM0.25 sesaham.

3. Bilakah GHS Holdings akan disenaraikan di Bursa Malaysia?

Tarikh rasmi Listing adalah pada 22 Januari 2026.

4. Adakah syarikat mempunyai polisi dividen?

Ya, syarikat menyasarkan nisbah pembayaran dividen sehingga 30% daripada Profit After Tax (PAT) tahunan.

5. Adakah IPO ini Patuh Syariah?

Disahkan tidak patuh Syariah Suruhanjaya Sekuriti Malaysia (SC)